在互联网时代下,传统金融机构和互联网企业利用互联网技术和信息通信技术,实现新型金融业务模式——互联网金融。近几年,互联网金融发展得如火如荼,市场中的互联网金融产品层出不穷。对于刚踏入金融领域的运营小白来说,可能还不太清楚它们的具体分类,下面大家就跟AAA教育的小编一起来了解一下吧。

目前我们常见的互联网金融产品可以分为以下几大类:

第三方支付是指具备一定实力和信誉保障的独立机构,借助计算机通信和信息安全技术提供交易的支持平台,在银行与用户之间建立连接的电子支付模式。近几年第三方支付迅猛发展,已不仅仅局限于最初的互联网支付,而是成为线上线下全面覆盖,应用场景更为丰富的综合支付工具。如今,在我们日常生活的各个领域都能看到第三方支付的身影,人们也越来越习惯于使用第三方支付平台进行支付。

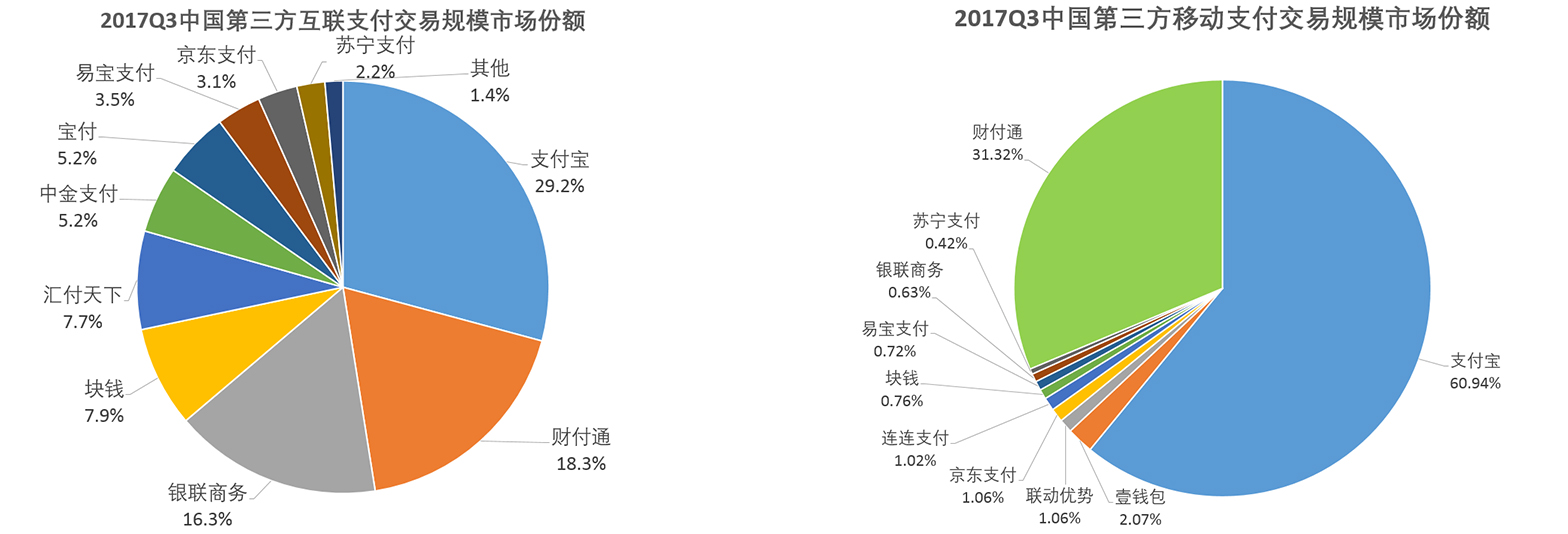

艾瑞咨询2017年中国第三方移动支付报告显示:2017年整体移动支付规模突破100万亿元,是毫无争议的世界第一大移动支付市场。其中,支付宝以60.94%的市场份额遥遥领先,微信支付为31.32%。数据直接反映出移动支付市场是的格局,呈现支付宝和微信支付两家独大的局面,用户习惯也已经完全养成,留给其他玩家的空间微乎其微。虽然还有狭窄的细分市场可以抢占流量,但市场格局几乎不存在大幅改变的可能。

数据来源:艾瑞咨询研究院

支付宝和微信支付依托于强大的用户体量优势,让小公司和小产品无法取得突破性的成果,这也是目前支付类产品被垄断的主要原因。因此,第三方移动支付平台未来的发展方向应集中在以下两个方面。

(1)找准自身支付平台的定位,各大支付平台应提高支付安全性,强化其支付功能。同时,充分挖掘大数据的优势,创新商业模式,降低对背后支持平台的依赖,实现独立发展;

(2)第三方移动支付平台和商业银行之间合作大于竞争,应加强与商业银行的合作,形成互利共赢的支付产业链条。

P2P网络借贷搭载互联网平台,将传统借贷行业发展到网络上,以收取一定利息为目的,向其他个人提供小额贷款的金融模式。它的本质是一种债权市场,通过第三方互联网平台进行资金借、贷双方的匹配,需要借贷的人群可以通过P2P平台寻找到有出借能力并且愿意基于一定条件出借的人群,帮助贷款人通过和其他贷款人一起分担一笔借款额度来分散风险,也帮助借款人在充分比较的信息中选择有吸引力的利率条件。在整个借贷过程中P2P网络借贷平台扮演的是一个中间人的角色,对借贷双方的信息沟通、资金流动起到牵线搭桥的作用。

从2013年起,P2P以其无抵押担保、撮合速度快、借款利率低的特点吸引各种类型的玩家加入,银行、消费金融公司、小贷公司、互联网公司纷纷扎进这片红海市场,各种模式也是层出不穷。这一年业内网贷平台过千家,呈现井喷式发展,打开任意一个APP应用商城搜索借贷APP都可以让你搜到眼花缭乱。

伴随P2P网络借贷快速增长,问题不断涌现,平台跑路现象层出不穷。截至2016年年底,能够检测到的P2P借贷平台共4,800家,正常运营仅有1,613家,仅占33.6%的比例,环比下降3.9%。2016年4月互金专项整治活动以来,新上线平台持续减少,问题平台数量维持高位。(数据来源:艾瑞咨询研究院)

投资理财主要是指投资者通过合理安排资金,运用诸如:储蓄、债券、基金、股票、保险等投资理财工具对个人、家庭及企业资产进行管理和分配,以达到保值增值目的的行为。随着金融科技的发展,财富管理行业也逐步进入崭新的时代,互联网理财产品应运而生。据了解,如今的理财APP已达上千种,BAT等巨头也各自推出理财软件,阿里的余额宝,腾讯的腾讯财富通,百度旗下的百度理财,甚至还有工商银行手机客户端品牌全新升级"融e行"等。

多样化的互联网理财产品进入大众视线,传统理财逐渐被互联网理财替代,互联网理财成为国民理财的主要途径。归其原因:一是因为理财观念渐渐普及大众,大众理财规模也越来越大;二是互联网理财高收益、低风险、方便快捷和高流动性等优点迎合大众理财需求;三是互联网理财体验更佳,信息获取成本大幅下降。

众筹,也可称做大众筹资,是指在互联网上利用团购或预购的方式,募集项目筹措资金的模式。利用互联网传播途径,小企业或个人可通过众筹的方式面对公众,展示创意,争取大家的支持,获得资金援助。相对于传统的融资方式,众筹更为开放,能否获得资金也不再是由项目的商业价值作为唯一标准。使得任何有想法有创意的人都能可以通过众筹方式获得项目启动的第一笔资金,为更多创业者提供无限可能。

据众筹家人创咨询统计,截至2018年6月底,全国共上线过众筹平台854家,仍然正常运营的仅剩251家;2018上半年共有48935个众筹项目,其中成功项目有40274个,占比82.30%,成功项目实际融资额达137.11亿元。(数据来源:众筹家)

从平台数量上来看,高速成长的互联网环境并没有提升众筹行业的整体规模。反而经历了从高速增长到极速降落的过程,呈现出一窝蜂的兴起,而又一大片的倒下的局面。侧面反映出众筹在野蛮生长后的冷静思考,应该避免盲目扩张,运营要转向精细化,要体现出自身的差异化,凸显出自身的垂直化特征。从项目数量和融资额上看,众筹行业整体态势乐观,但报告也指出,其增长主要来源于物权型众筹和权益型众筹。

作为虚拟货币的载体,在互联网存在后,虚拟货币也应运而生。虚拟货币区别于真实货币的最大特征是在虚拟网络中流通,同时又具有自身特定的货币价值,这样的特征使得虚拟货币的价值局限在网络系统,而不能等同于实际货币在现实社会中广泛流通使用。从某种意义上来说虚拟货币比以往任何的互联网金融形式都更具有颠覆性。

我国的虚拟货币相对于国外,发展较晚,时间也比较短,但发展相当迅速,种类繁多,五花八门。第一类是大家熟悉的游戏币;第二类是门户网站或者即时通讯工具服务商发行的专用货币;第三类互联网上的虚拟货币,如比特币、莱特币等。

在“互联网+”背景下,虚拟货币必将迎来更加迅猛的发展,虚拟货币的应用范围会越来越广阔,给整个社会带来方方面面不可忽视的影响。但在此过程中,安全问题也如影随形,虚拟货币被盗的事件屡屡发生。这就需要我们掌握尽可能的避免灾害的知识和技能,同时,国家也应加强对网络虚拟货币的规范和监管,形成更成熟和完善的体系,保证其长久稳定发展。如此,我们才能成为互联网金融时代的受益者。

更多信息,尽在AAA教育,全能+人才培训品牌

填写下面表单即可预约申请免费试听!怕钱不够?可先就业挣钱后再付学费! 怕学不会?助教全程陪读,随时解惑!担心就业?一地学习,可推荐就业!

©2007-2022/ www.aaa-cg.com.cn 北京漫动者数字科技有限公司 备案号: 京ICP备12034770号 监督电话:010-53672995 邮箱:bjaaa@aaaedu.cc